Category : Neuigkeiten

Category : Neuigkeiten

„Das Kinderhilfswerk der Vereinten Nationen schreibt uns ins Stammbuch der Welt: alle 10 Sekunden stirbt ein Kind – es ist verhungert. Über 3 Millionen Kinder sterben jährlich Hungers. Im Gegensatz zur Corona-Virus Pandemie mit ihren täglich in neue Höhen schnellenden Zahlen haben die verhungerten Kinder weder medial noch sentimental eine auch nur ähnliche Beachtung gefunden. Ja, wenn’s nicht vor der eigenen Türe geschieht, sind wir weltläufigen Reiseweltmeister und Freizeit-Event-Jongleure nicht so leicht aus der Ruhe zu bringen.“

So beginnt die Predigt zum Karfreitag 2020, die der Braunschweiger Domprediger em. Joachim Hempel eigentlich vor gut einer Woche in der Klosterkirche Riddagshausen hätte halten wollen. Wie sich der geneigte Leser gewiß vorstellen kann, hat Pfarrer Hempel letzten Freitag nicht auf der Kanzel stehen und diese Predigt halten können.

Sie ist es dennoch wert, gehört (oder wenigstens gelesen) zu werden. Sie, geschätzter Leser, können das. Von der homepage der Klosterkirche Riddagshausen, wo sie einige Tage lang eingestellt war, ist die Predigt leider schon wieder verschwunden. Aber wir schicken sie Ihnen gerne, wenn Sie per email an info@CSrealwerte.de danach fragen.

Warum schreiben wir Ihnen das? Nun, mit Pfarrer Hempel (dem der Verfasser dieser Zeilen übrigens vom Bürofenster aus auf die Terrasse seines Wohnhauses in Salzdahlum kucken kann) haben wir eine besondere Verbindung bei der Hilfe für die „German Church School“ in der äthiopischen Hauptstadt Addis Abeba, die die CS Realwerte AG im Rahmen ihrer satzungsgemäß gebundenen Verwendung eines Teils ihrer Gewinne unterstützt.

Gerade in Zeiten wie diesen sollte uns bewußt werden: Über eine Aufstockung des Kurzarbeitergeldes für blendend verdienende Automobilwerker nachzudenken (wie es unser Bundesarbeitsminister Heil gerade tut) ist ja nett. Einer meiner immer wieder gern zitierten jahrzehntelangen Freunde (zufällig auch in der Automobilbranche beschäftigt gewesen) hat dafür die nette Umschreibung „Ein fettes Schwein mit Speck einreiben“. Denn schon mit den aktuellen 60 % vom netto kriegt jeder Automobilwerker am Monatsende für’s gegenwärtige Nichtstun mehr Geld auf’s Konto als jede im Schichtdienst hart arbeitende Intensivkrankenschwester. Besser wäre es deshalb wohl, Herr Heil (der es scheinbar nicht so gut verträgt, im Schatten der medialen Aufmerksamkeit für das Duo Scholz/Altmaier zu stehen) würde sich Gedanken darüber machen, wie man künftig die wirklichen Stützen der Gesellschaft aufwerten und besser anerkennen könnte, oder wie man die Zahl von jährlich 3 Millionen verhungerten Kindern wenigstens ein bißchen senken kann …

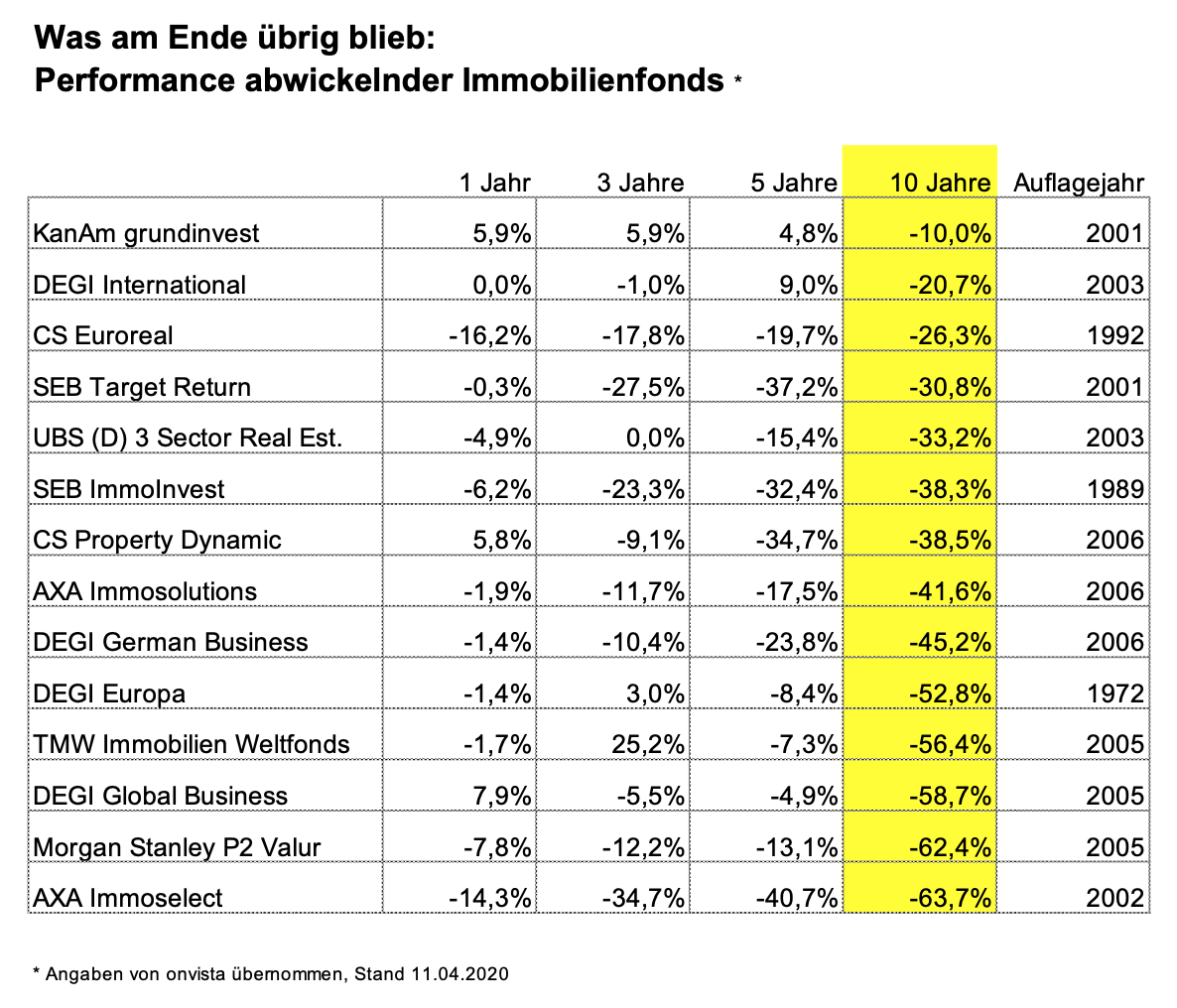

Als wir uns 2011/12 mit dem Thema „Offene Immobilienfonds in Abwicklung“ zu beschäftigen begannen, da hatten wir noch ziemlich blauäugige Vorstellungen, wie die Investmentfondsbranche so funktioniert. Haben doch alle mehr oder weniger das gleiche Wissen, kochen doch alle mit dem gleichen Wasser, dachten wir damals. Deshalb haben wir bei unseren Investments zu Anfang auch noch gar nicht groß differenziert, sondern mehr oder weniger mit der Gießkanne verteilt. Dass weiß Gott nicht alle Fondsmanager mit dem gleichen Wasser kochen, sondern dass manche überhaupt nicht kochen können, das haben wir erst viel später gelernt.

Was für uns eine jahrelang immer weiter ansteigende und so auch zu keinem Zeitpunkt wirklich vorhersehbare Lernkurve war (und solche Lernprozesse machen bekanntlich auch mal blaue Flecken), das haben wir für Sie heute sehr komprimiert zusammengestellt:

Wer nach der letzten Finanzkrise 2008/09 im KanAm grundinvest „gefangen“ war, wird heute auch nicht vor Begeisterung in die Hände klatschen: Mal abgesehen davon, daß man zehn Jahre Verzicht auf Ertrag üben musste, sind außerdem noch 10 % von der Substanz weg.

Doch es gilt die alte Weisheit: Lächle und sei froh, denn es könnte schlimmer kommen. Und die im Morgan Stanley P2 Value oder im AXA Immoselect gefangenen Anleger lächelten und waren froh, und es kam schlimmer: Hier lösten sich im Laufe der Abwicklung fast zwei Drittel des angeblichen Wertes in Rauch auf, zu dem man die Fondsanteile vorher (gegen fette Vertriebsprovisionen) unter die Leute gebracht hatte.

Einige Fondsmanager kamen dann mit der Begründung, ihre Fonds seien ja überhaupt erst wenige Jahre vor dem Crash aufgelegt worden, man habe nicht einmal einen kompletten Zyklus Zeit gehabt um sich zu etablieren und das Portfolio ordentlich zu strukturieren, deshalb dürfe man bei der Abwicklung keine Wunder erwarten. Klingt nicht einmal unlogisch, ist aber falsch: Wenn es so wäre, könnte ein erst 2001 aufgelegter KanAm grundinvest (der überhaupt nur 7 Jahre sorgenfreie Existenz erleben durfte, seine Abwicklung wird dagegen mindestens doppelt so lange dauern) unmöglich auf dem Spitzenplatz liegen, ein seit 1989 etablierter SEB ImmoInvest dagegen nur im Mittelfeld.

Wenn wir bei unserer Beschäftigung mit diesem Thema eines gelernt haben, dann ist es die Notwendigkeit, bei jeder Fondsanlage ganz genau auf die Qualität der Fondsmanager zu kucken. Natürlich wurde auf unserem Spielfeld z.B. oft und laut über die besondere Fähigkeit der KanAm-Leute geschimpft, dafür zu sorgen, daß bei jedem erfolgreichen Verkauf auch etwas bei ihnen hängen bleibt. Doch worüber will man hier schimpfen? Die Leute sind das Geld ja wert. Bei anderen renommierten Anbietern würden wir das so nicht in jedem Fall unterschreiben …

2016 hatten wir begonnen, die Performance der abwickelnden offenen Immobilienfonds zu messen. Zum einen betrachteten wir die Veränderung der Rücknahmewerte (Net Asset Value) im Jahresverlauf. Daraus war vor allem ersichtlich, ob und in welchem Ausmaß die Fonds beim laufenden Abverkauf ihrer Immobilien-Restbestände Verluste machten. Außerdem stellten wir (jeweils bereinigt um die im Jahresverlauf getätigten Kapitalrückzahlungen) die Entwicklung der Börsenkurse dar. Daraus war ersichtlich, ob und in welchem Umfang bei den einzelnen Fonds im Jahresverlauf das vorhandene Wertaufholungspotential gehoben werden konnte.

Auch für 2019 haben wir diese Auswertung wieder gemacht:

Im Vergleich zu den Vorjahren sind die Ausschläge jetzt – sowohl bei den KAG-Werten wie auch bei den Börsenkursen – deutlich kleiner geworden. Das ist auch kein Wunder: Bis auf die „big three“ (CS Euroreal, KanAm grundinvest und SEB ImmoInvest) waren alle anderen Fonds in 2019 bereits immobilienfrei und konnten deshalb gar keine großartigen Ausreißer mehr produzieren.

Bei den „big three“ zeigt sich dagegen ein sehr differenziertes Bild. Absoluter Musterschüler blieb hier der KanAm grundinvest, der in 2019 auch seine letzten Objekte zu Preisen verkaufen konnte, die insgesamt über der Summe der vorherigen Verkehrswerte lagen.

Die aus der Vergangenheit schon regelmäßig gewohnten Verluste beim Verkauf der Restobjekte produzierte dagegen der SEB ImmoInvest. Wer während der Abwicklungsphase in diesen Fonds investiert hätte, der hätte bis heute (siehe addierte Performance beim Börsenkurs) kein Geld damit verdient. Damit teilt sich der SEB ImmoInvest mit seinem Schwesterfonds SEB ImmoPortfolio Target Return die rote Laterne bei der Gesamtperformance. Dass trotz des massiven weiteren Vermögensverlustes von 14,2 % im Verlauf 2019 am Jahresende beim SEB ImmoInvest am Jahresende trotzdem noch ein kleines Kursplus von 1,6 % steht, liegt an der in dieser Höhe von niemandem erwartet gewesenen Ausschüttung Ende Dezember 2019, wo der Fonds mehr als die Hälfte seines Restvermögens auf einen Schlag an die Anteilseigner auskehrte.

Wenn man den KanAm grundinvest als „Musterschüler“ bezeichnen wollte, dann ist der CS Euroreal der „Sitzenbleiber“ des Jahres 2019. Mit einem Vermögensverlust von 12,4 % erreicht er fast die „Klasse“ eines SEB ImmoInvest. Im Gegensatz zu letzterem schlug das beim CS Euroreal auch beim Börsenkurs mit einem Minus von 10,8 % im Jahresverlauf voll durch – denn der Fonds zeigte sich nicht nur bei den Ausschüttungen, sondern auch bei seinen Prognosen über die zu erwartende weitere Abwicklungsgeschwindigkeit ausgesprochen knauserig.

11 Restobjekte mit Verkehrswerten von 409 Mio. EUR hatte der CS Euroreal in 2019 noch zu veräußern gehabt. Die erwartet guten Ergebnisse brachte gleich zu Jahresbeginn der schon lange in trockene Tücher gebrachte Verkauf der beiden Bürogebäude in Lissabon, die mit 107 Mio. EUR Preise oberhalb der Verkehrswerte erzielten. Eine absolute Katastrophe war dagegen im Januar der Verkauf der vom Europäischen Patentamt freigezogenen Immobilie in Den Haag: 2016 stand die noch mit stolzen 52 Mio. EUR in den Büchern, nur gut zwei Jahre später dann für 5 Mio. verschleudert. Die drei Frankreich-Objekte, die zu Jahresanfang noch mit 82 Mio. EUR in den Büchern standen, liefen demgegenüber im Sommer mit 68 Mio. EUR längst nicht so schlecht wie zuvor befürchtet. Die negative Entwicklung, die sich bei deutschen Einkaufszentren schon früher abzuzeichnen begann, zeigte sich dann im September beim Verkauf der Rathaus-Galerie in Essen: 86 Mio. EUR bekam man für diesen Konsumtempel, der zu Jahresbeginn noch mit 123 Mio. EUR in den Büchern gestanden hatte.

Ganz übel kam es im IV. Quartal beim Verkauf der letzten drei Objekte: Ein EKZ im tschechischen Olmütz und zwei EKZ in Italien waren noch an den Mann zu bringen. Dass das tschechische Objekt ein heilloser Problemfall war, wusste man schon länger. Doch den beiden Italien-Objekten hatten wir ordentliche Preise zugetraut: Schließlich hatten beide mit fast 100 % Vollvermietung erreicht, und unter Verweis auf die gute Entwicklung hatte man sie bis zum Schluß sogar immer noch ein bißchen aufgewertet. Umso mehr erwischte es uns deshalb völlig auf dem falschen Fuß, daß sich beim Verkauf 50 Mio. EUR in Rauch auflösten: Gerade noch 27 Mio. EUR bekam man für die beiden italienischen EKZ – bei Brutto-Mieteinnahmen von 6,7 Mio. EUR p.a. ein nicht nachvollziehbarer Preis. Zumal die Gutachter noch wenige Monate zuvor jeden Meineid geschworen hatten, daß der Wert bei knapp 80 Mio. EUR liegt. Daß man in der jetzigen Situation wohl sagen müsste „Bloß gut daß sie überhaupt weg sind“ ist trotzdem nur ein schwacher Trost.

Die 2019er Negativ-Entwicklung des CS Euroreal, der traditionell meist unsere zweitgrößte Position war, hat deshalb in 2019 auch unsere eigene Performance ein bißchen verhagelt.

Andererseits: Bei den in den letzten Jahren für uns überhaupt nur noch in Frage kommenden sieben Fonds haben wir in sechs Fällen zumeist richtig gelegen. Vor diesem Hintergrund ist der einmalige Ausrutscher des letzten Jahres beim CS Euroreal zu verschmerzen.

Im übrigen kann so etwas sowieso nicht noch einmal vorkommen: 2019 war nämlich (jedenfalls bei den für uns relevanten Fonds) das letzte Jahr, in dem man mit der Prognose voraussichtlicher Immobilien-Verkaufserlöse daneben liegen konnte. Ab 2020 dagegen ist bei diesem sehr speziellen Anlagethema strategisches Geschick kaum noch gefragt. Das von uns geforderte Können reduziert sich dann auf die Fähigkeit, die uns regelmäßig weiter zufließenden Kapitalrückzahlungen entgegenzunehmen. Sagen Sie das aber bitte nicht unserem Aufsichtsrat. Er könnte dadurch versucht sein, dem Verfassers dieser Zeilen sein Gehalt zu kürzen.

Was macht man über Ostern, wenn man die in früheren Jahren üblichen Osterausflüge und Familienbesuche unterlassen soll? Genau. Homeoffice. Denn als Alternative würde ja sonst am Ende vielleicht noch die Zwangsverpflichtung zur Mithilfe beim Frühjahrsputz drohen, den die geschätzte Gattin in Ermangelung anderer Beschäftigung begonnen hat. Gott sei Dank kann es sich ein Mann meines fortgeschrittenen Alters noch leisten, auf dem Standpunkt zu stehen, daß alles seine Grenzen hat, auch die gleichberechtigte Verteilung der Hausarbeit. Nee, dann doch lieber Excel-Tabellen. Müsste ja sowieso bald gemacht werden, denn die Tabellen brauchen wir ohnehin für den Geschäftsbericht 2019 der CS Realwerte AG, den wir – dieses Jahr ganz besonders zeitig – schon im Laufe der Woche fertigstellen möchten.

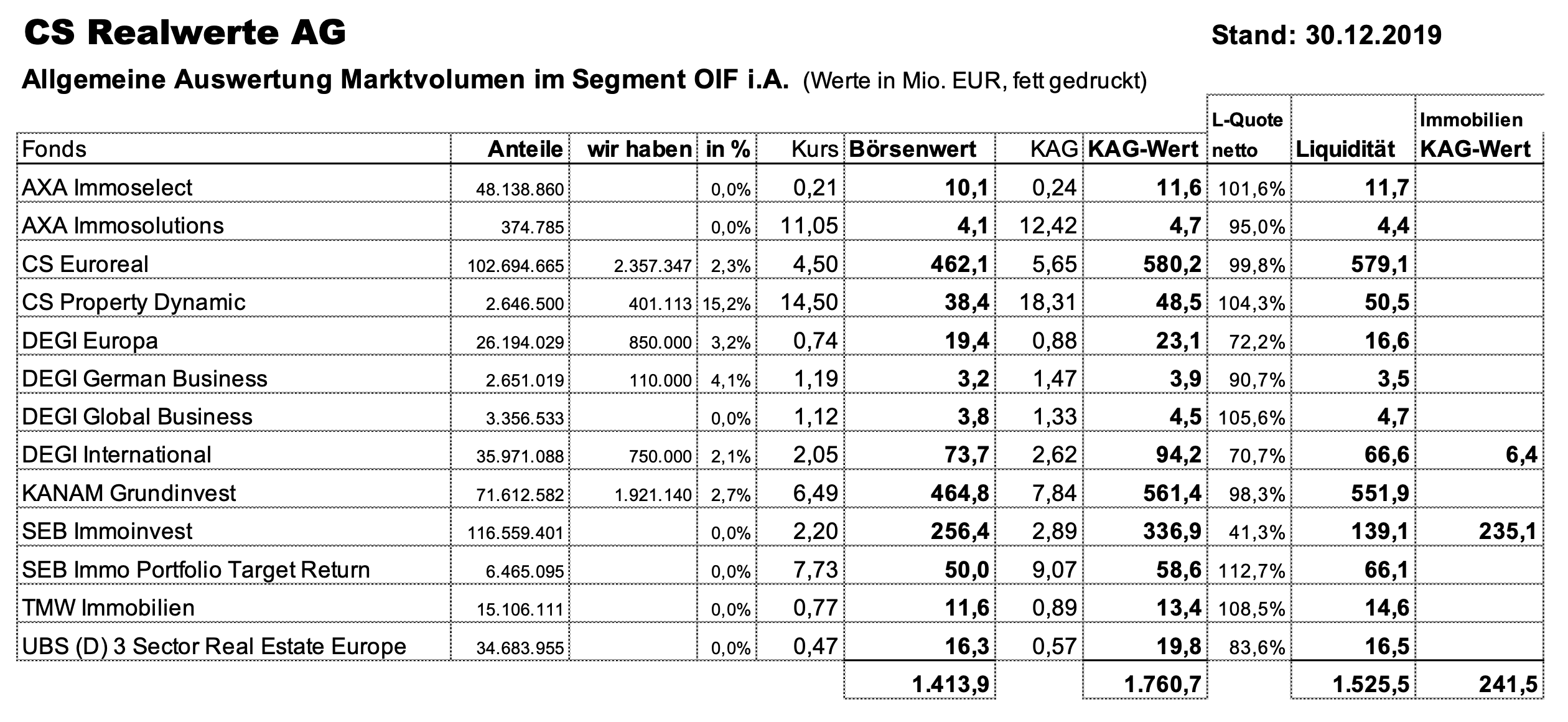

Die erste Tabelle, die wir Ihnen heute vorstellen, beschäftigt sich mit der Entwicklung des für uns adressierbaren Marktvolumens bei den abwickelnden Offenen Immobilienfonds in Deutschland, den Schrumpfgermanen eben.

Das addierte Fondsvermögen ist Ende 2019 gegenüber Ende 2018 um 41,3 % geschrumpft von 3,00 Mrd. EUR auf jetzt noch 1,76 Mrd. EUR.

Nur zur Erinnerung: Zu Beginn der Abwicklung vor rund 10 Jahren hatte das abzuwickelnde Gesamtvermögen aller betroffenen Fonds noch bei rd. 26 Mrd. EUR gelegen, und Ende 2014 (zum Zeitpunkt unseres Einstiegs in das Thema) immer noch bei fast 14 Mrd. EUR.

Nur die „big three“ (CS Euroreal, KanAm grundinvest und SEB ImmoInvest) haben dabei noch ein Volumen, bei dem man weitere Re-Investitionen uns zufließender Ausschüttungen überhaupt noch in Betracht ziehen kann. Die meisten anderen dagegen sind inzwischen auf Westentaschenformat geschrumpft. Genauer gesagt: Die Hälfte aller Fonds sind inzwischen kleiner als die CS Realwerte AG selber. Wenn wir all unsere Mittel dort anlegen wollten, müssten wir diese Fonds schon komplett aufkaufen – und das geht nun einmal nicht.

Die addierten Börsenwerte schrumpften dementsprechend um 43,4 % von 2,49 Mrd. EUR auf 1,41 Mrd. EUR. Im Laufe des Jahres 2020 werden wir hier wohl unter 1 Mrd. rutschen. Auch insofern wird für Re-Investitionen die Luft dann langsam dünner werden.

Der im Börsenkurs durchschnittlich ausgedrückte Bewertungsabschlag hatte sich bis Ende 2019 im Jahresverlauf von 17,0 % auf 19,9 % ausgeweitet. Heute sind wir übrigens bei einem Abschlag von 28,3 %, denn ganz unbeeindruckt von den ungewöhnlichen Ereignissen der letzten Wochen und Monate sind die Kurse der abwickelnden Fonds natürlich auch nicht geblieben. Goldene Zeiten für Re-Investitionen, wenn man Geld dafür flüssig hat …

Alle unsere abwickelnden Offenen Immobilienfonds hatten (einmal abgesehen von der kleinen Bukarester Brandschaden-Ruine des DEGI International) ihre restlichen Immobilien bis Jahresende 2019 verkauft. Damit besteht das Vermögen der Fonds jetzt im wesentlichen nur noch aus Bankguthaben, deren allmähliche Ausschüttung über die Zeitachse inzwischen mit einer gewissen Wahrscheinlichkeit planbar geworden ist. Dazu trug auch bei, daß es inzwischen von den meisten Fonds konkrete Aussagen gibt, welche Prozentsätze des Restvermögens in welchen Zeiträumen ausschüttbar werden sollten.

Auf dieser Basis hatten wir zu Jahresbeginn einen sich bereits bis zum Ende unserer Hauptaktivitäten erstreckenden Abwicklungs-Betriebsplan entwickelt. Je nachdem ob und in welchem Umfang in den nächsten Jahren noch Re-Investitionen uns zufließender Ausschüttungen vorgenommen werden sollen ergeben sich daraus unterschiedliche Exit-Szenarien. Eine sofortige Einstellung von Re-Investitionen würde demnach zur Rückführung sämtlicher Bankverbindlichkeiten bis Ende 2022 sowie zu Kapitalrückzahlungen ab 2023 führen. Eine plangemäße Weiterführung der Re-Investitionen würde die Entwicklung auf der Zeitachse etwa zwei Jahre nach hinten schieben, dafür aber durch zusätzlich geschaffenes Wertaufholungspotential unseren Aktionären einen Zusatzertrag von etwa 1,5 Mio. EUR generieren.

Schon vor einigen Wochen hatten wir unseren Aktionären die Frage vorgelegt, welche Vorgehensweise sie bevorzugen würden. Wegen der zwischenzeitlichen unerwarteten Entwicklungen hatten wir aber lange gezögert, die Ergebnisse zu veröffentlichen.

Inzwischen sind wir zu der Einschätzung gekommen, daß die Corona-Krise unser Geschäft nicht beeinträchtigen dürfte. Das einzige uns verbleibende nennenswerte Risiko in dem im ersten Absatz beschriebenen Kontext ist, daß durch Zusammenbruch von Banken unsere Fonds Teile ihrer Bankguthaben verlieren und damit der „Net Asset Value“ der Fonds in Mitleidenschaft gezogen wird. Gerade in der jetzigen Situation können wir uns aber noch weniger als vorher vorstellen, daß die Verantwortlichen den Zusammenbruch eines größeren Kreditinstituts tatsächlich zulassen würden. Wir glauben stattdessen, daß man einen daraus sonst drohenden unkalkulierbaren Domino-Effekt von vornherein mit allen zur Verfügung stehenden Mitteln verhindern wird. Summa summarum schätzen wir deshalb ein, daß ein möglicher Eintritt eines von uns im Hinterkopf zu behaltenden theoretischen Risikos sogar noch unwahrscheinlicher geworden ist als zuvor.

Wir sehen inzwischen klar genug um sagen zu können: Es gibt keinen Anlaß, die Fortführung der von uns gewählten Strategie zu unterbrechen. Deshalb werden wir auch dem Votum unserer Aktionäre folgen und uns zufließende Ausschüttungen bis auf weiteres überwiegend reinvestieren. Dies umso lieber, als die aktuellen Kurse ein nun wirklich hoch attraktives Einstiegsniveau erreicht haben. „Bis auf weiteres“ heißt dabei: Zwischen Aufsichtsrat und Vorstand herrscht völliges Einvernehmen, daß dieser Ansatz laufend einer kritischen Überprüfung zu unterziehen ist.

Zum Schluß noch das Ergebnis unserer Aktionärsbefragung, das zu erfahren unsere Aktionäre ja nun wirklich Anspruch haben: Ihre Stimme abgegeben haben 157 Aktionäre und damit (nach Köpfen gerechnet) fast 90 %. Davon haben sich mit einer deutlichen Mehrheit 80,9 % für die langsamere Abwicklungsvariante ausgesprochen.

Aber natürlich lässt uns auch das knappe Fünftel, das für eine schnellere Abwicklung war, nicht kalt. Sehr gut vorstellbar ist zum Beispiel, daß wir diesen Aktionären zu gegebener Zeit mit der Auflage eines Aktien-Rückkauf-Programms eine Exit-Möglichkeit verschaffen werden.

Wir wünschen allen Lesern ein paar schöne, sonnige und erholsame Osterfeiertage. Bleiben Sie gesund!